2021年度中国信托业发展评析

2022-03-22 10:36:29 来源:中国网 阅读量:8190

我国信托业自2001年《信托法》颁布实施后正式步入主营信托业务的规范发展阶段以来,在经历了2008—2017年间高速发展之后,伴随着资管新规和两压一降监管政策的出台,自2018年开始进入了一个负增长的下行发展周期,主旋律是转型发展,至2021年底已整整历时四个年头如何看待这四年的调整成效中国信托业协会发布的2021年4季度行业数据表明,行业下行态势已经显示企稳,业务结构也发生显著变化,新发展格局正在形成,2021年度或将成为信托业本轮调整的一个转折起承时点,从而成为又一个对信托业具有历史意义的关键时间窗口

一,行业发展态势企稳回升

信托规模止跌回升

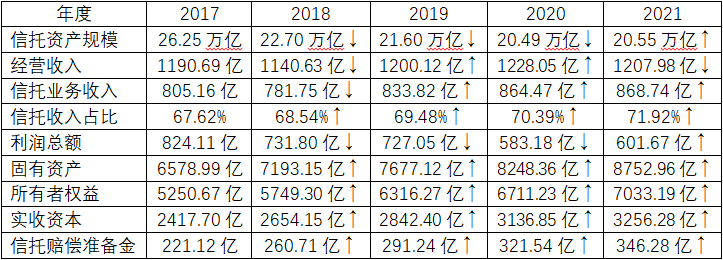

2021年4季度末,全行业信托资产规模余额20.55万亿元,比上年末20.49万亿元增加600亿元,同比增长0.29%,比3季度20.44万亿元增加1100亿元,环比增长0.52%增幅虽然不大,却是信托业自2018年步入下行期以来的首年度止跌回升信托业管理的信托资产规模自2017年达到26.25万亿元峰值以来,2018—2020年间一直处于负增长的渐次回落之中,三年间规模分别降至22.70万亿元,21.61万亿元和20.49万亿元,同比降幅分别为13.50%,4.83%和5.17%这种下行趋势在2021年前3季度出现了明显的企稳迹象,到4季度实现了止跌回升

经营业绩企稳回升

2021年底,全行业实现经营收入1207.98亿元,相比上年末1228.05亿元略降1.63%,相对平稳事实上,自2018年调整以来,虽然信托资产规模降幅较大,但信托业经营收入一直保持了相对平稳态势,四年间有增有减但同比增减幅度均不大,分别为—4.20%,+5.22%,+2.33%,—1.63%

相比经营收入有增有减的平稳态势而言,受各种风险因素的侵蚀,2018—2020年间信托业的利润总额则一直处于下滑之中,三年间同比降幅分别为11.20%,0.65%,19.79%,但这种下滑趋势在2021年度也同样得以扭转,成功实现了企稳回升2021年底全行业实现利润总额601.67亿元,同比增长了3.17%,同时实现人均利润199.22万元,同比增长了1.43%,虽然增幅不大,但同样是2018年以来首年度实现正增长

主业地位稳定提升

特别需要指出的是,虽然自2018年以来信托业处于转型发展的调整下行期,信托规模持续下降,经营收入时增时减,但作为主业的信托业务收入除2018年度小幅下降2.91%外,其后年度则一直稳中有升,在经营收入中的占比更是逐年稳定提升,信托主业地位相当稳固2021年底,全行业实现信托业务收入868.74亿元,同比增长0.49%,相比2017年四年间总计增长了7.90%,信托业务收入占比为71.92%,同比提升了1.53个百分点,相比2017年四年间总计提升了4.30个百分点

资本实力持续增强

2018—2021年间,全行业资本实力持续增强,风险抵御能力不断提升2021年底,全行业固有资产8752.96亿元,同比增长6.12%,相比2017年四年间总计增长了33.04%,所有者权益7033.19亿元,同比增长4.80%,相比2017年四年间总计增长了33.95%,实收资本3256.28亿元,同比增长3.81%,相比2017年四年间总计增长了34.69%,信托赔偿准备金346.28亿元,同比增长7.69%,相比2017年四年间更是增长了56.60%

表一 2017—2021年信托业规模,业绩和资本变化一览表

二,业务发展结构调整显著

信托功能发生重大变化

在信托管理功能上,2018—2021年间,主动管理信托呈现持续上升趋势,事务管理类信托呈现持续下降趋势,但无论是主动管理信托还是事务管理类信托,其内部结构也在持续发生分化,主动管理信托中的融资类信托加速下降,投资类信托则持续上升,事务管理类信托中的通道信托加速下降,而服务信托则快速上升到2021年底,信托功能已经发生了重大变化

主动管理信托继续稳步增长2021年底,主动管理信托规模增至12.08万亿,比上年末增长6.91%,占比提升到58.80%,比上年末上升了3.64个百分点与2017年10.60万亿元规模和40.38%占比相比,主动管理信托四年间规模总计增长了14.00%,占比总计提升了18.42个百分点,已经成为信托业的主导业务,同时其内部结构也发生了重大变化,融资类信托加速下降,投资类信托快速增长

2021年底,融资类信托规模降至3.58万亿元,比上年末压缩了1.28万亿元,降幅高达26.28%,占比降至17.43%,比上年末下降了6.28个百分点,规模与占比的年度降幅均为最近几年来最大与2019年峰值相比,两年间融资类信托规模总计压降了2.25万亿元,降幅总计达38.60%,占比总计回落了9.57个百分点,压降成效显著,融资类信托已不再是主动管理信托的主导产品与此同时,2021年底,投资类信托规模则增至8.50万亿元,比上年末增加了2.06万亿,增幅高达31.92%,占比则增至41.38%,比上年末上升了9.92个百分点,规模与占比的年度增幅均为最近几年来最大与2017年6.17万亿元规模和23.51%占比相比,投资类信托四年间规模总计增加了2.33万亿元,增幅总计达37.80%,占比总计提升了17.87个百分点,已经成为主动管理信托最主要的产品形式

事务管理类信托继续平稳下滑2021年底,事务管理类信托规模降至8.47万亿元,与上年末相比下降7.85%,占比进一步降至41.20%,比上年末下降了3.64个百分点与2017年15.65万亿规模和59.62%占比相比,事务管理类信托四年间规模总计下降了45.89%,占比总计下降了18.42个百分点,同时其内部结构也发生了重大变化,通道信托驱动的事务管理类信托快速下降,服务信托驱动的事务管理类信托则快速增长

虽然中国信托业协会发布的数据并没有对事务管理类信托作通道信托和服务信托之分,但我们仍然可以通过分析判断出两者之间的此消彼长最近几年来,单一资金信托大幅下滑,但事务管理类信托并没有出现同等幅度的大幅下滑而表现为相对平稳的下滑态势,应该说与服务信托的快速崛起不无关系

信托投向发生较大变化

2021年底,全行业资金信托规模为15.01万亿元,在投向上也发生了较大变化总体说来,在2018—2021年间,资金信托表现出一稳,一升,三降的变化趋势

一稳是资金信托投向工商企业的占比保持相对平稳因受全球经济复苏缓慢,国内经济转型,压降非标融资等多种因素影响,2021年度资金信托投向工商企业的占比小幅下降为27.73%,同比下降了2.68个百分点,但在所有投向中的占比仍然最高,稳居第一从2018—2021四年间的变化来看,前两年该投向占比保持小幅增长,后两年则出现了小幅下降,但总体比较平稳,也一直保持了在所有投向中位居第一的最高占比地位,信托业仍然持续发挥了对实体经济的直接支持作用

一升是资金信托投向证券市场的占比大幅提升受资本市场发展,资管产品非标转标,投资者需求多元化等因素影响,资金信托投向证券市场的占比自2020年开始大幅提升,2020年底占比为13.87%,同比提升了2.95个百分点,2021年底占比更是达到了22.37%,同比大幅上升了8.50个百分点,在所有投向中的名次也从2020年的第五跃至第二,成为仅次于工商企业的投向

三降是资金信托投向基础产业,房地产和金融机构三大领域的占比呈现持续下降势头受规范政府平台融资,防控地方政府债务风险等政策影响,资金信托投向基础产业的占比自2020年开始下降,2021年底继续降至11.25%,同比下降了3.88个百分点,在所有投向中的占比名次也从前两年的第二位下降到了位居第六的末位受房住不炒,规范房地产融资,防控房地产金融风险等因素影响,资金信托投向房地产的占比也自2020年开始下降,2021年底继续降至11.74%,同比下降了2.23个百分点,在所有投向中的占比名次也从前两年的第三位下降到了位居第五的倒数第二受去通道,去嵌套等政策因素影响,资金信托投向金融机构的占比在2018—2020三年间一直持续下降,2021年底略有回升,占比为12.44%,同比回升了0.28个百分点,在所有投向中位居第四

表二 2017—2021年信托业务结构变化一览表

三,新发展格局正在形成

新发展起点已经显现

信托业在2008—2017年十年间的高速发展阶段,主要业务是产品化,刚兑化的融资类信托+通道信托,主要功能是发挥私募投行功能这种发展模式弥补了当时融资金融体系的不足并契合了金融创新的需求,具有客观的市场基础和政策空间,但同时也带来了巨大的风险隐患,注定不可持续伴随着资管新规和两压一降监管政策的出台,信托业自2018年开始不得不进入转型发展的艰难调整时期调整是三方面的,即压旧,规范和增新压旧是压降旧模式下的融资类信托和通道信托业务,规范是按照资管新规要求规范资产管理业务,增新是开拓符合信托本源功能的新业务

如前所述,经过2018—2021四年间调整,信托业务的功能和结构已经发生了深刻变化,旧的发展动能日益衰减,新的发展动能日益增强,信托业转型发展日见成效,新发展起点逐步显现,主要体现为本轮调整的两个主旋律内在结构富有成效的此消彼长上。

一是通道信托和非通道信托此消彼长本轮调整的一个主旋律就是压降通道信托业务,引导发展非通道信托业务,推动通道信托向非通道信托的转型前面的分析已经表明,本轮调整以来,通道信托的压降已经取得实质效果,四年间单一资金信托规模下降了63.20%,占比下降了24.24个百分点,到2021年底,规模仅剩4.42万亿,占比仅为21.49%,规模和占比在信托资产中均已从2017年位居第一成功降至居于末尾与此同时,非通道信托业务中的主动管理信托四年间持续增长,规模总计增长了14.00%,占比总计提升了18.42个百分点,到2021年底规模已达12.08万亿,占比已达58.80%,主动管理信托已经替代通道信托成为信托业新发展阶段的主导业务此外,非通道信托业务中的服务信托自2020年以来也得到快速增长,目前已经成为信托业转型发展强劲的新生力量

二是融资类信托和投资类信托此消彼长本轮调整的另一个主旋律是在主动管理业务中,压降融资类信托业务,引导发展投资类信托业务,推动融资类信托向投资类信托的转型前面的分析也充分表明,融资类信托自2020年开始大幅降低,两年间规模总计压降了38.60%,占比总计回落了9.57个百分点,2021年底融资类信托规模已降至3.58万亿,占比已降至17.43%,已不再是主动管理信托中的主导产品与此同时,投资类信托自2018年以来一直持续增长,四年间规模总计增长37.80%,占比总计提升了17.87个百分点,2021年底投资类信托规模已增至8.50万亿元,占比已增至41.38%,已经成为主动管理信托中的主导产品

由此,我们可以得出一个基本判断,经过四年的调整,信托业新旧发展动能的转换已经达到了一个相对均衡的临界点,即新业务的增长规模已经可以兜住旧业务的压降规模,而且新业务的增速已经呈现出高于旧业务降速的趋势2021年度信托资产规模的止跌回升,经营业绩的企稳回升在很大程度上也印证了这个临界点已经显现,它意味着信托业本轮调整或将已经见底,从而成为信托业新发展阶段的一个起始点

新发展格局方向渐明

应该承认,在经历了2008—2017年间的繁华之后,信托业对于本轮的调整并没有充分的思想准备习惯于融资类信托+通道信托旧有发展模式的信托行业,又赶上了风险暴露的窗口期,对于转型发展的未来方向也曾陷入过迷茫困惑所幸的是,经过四年艰难的业务调整和转型探索,时至今日,可以说信托业未来发展的迷雾逐渐驱散,新发展格局方向已经日益明晰

奠定信托业新发展格局的基础来自三个方面:

一是信托的制度价值,它指明了信托业新发展格局的功能定位我国《信托法》虽然颁布实施已20余年,但社会对于信托制度的价值认知是一个渐进过程信托制度以其独特的法律构造在社会财富管理方面具有无可比拟的创新价值,内含丰富而灵活的经济管理,金融服务和社会治理等功能信托业作为践行信托制度,发挥信托价值的核心主体,在2008—2017年的高速发展阶段,立足于当时的市场环境和监管政策,主要发掘了信托制度的私募投行功能,满足社会经济发展对于融资的需求如今市场和政策环境均已发生根本变化,未来信托的私募投行功能将逐渐淡化,信托的资产管理功能,财富管理功能和社会服务功能将登上历史舞台,成为信托业新发展格局下的主导功能,而这些功能无一不是内生于信托的制度价值之内

二是信托的监管政策,它指明了信托业新发展格局的业务方向契合信托业新发展格局下的功能定位,信托业监管新政也日渐明朗本轮调整以来,监管部门通过监管会议,领导讲话,窗口指导等多种方式,指明了信托业转型方向这些新政有效发挥了业务转型的引导作用,在此基础上,更加具有确定性的新规也正在紧锣密鼓地制定之中可以说,新发展格局下信托业务的发展方向渐明,监管框架已基本形成,监管细则也将陆续推出,规范和推动信托业新发展的监管基础正日益成型

三是信托的市场需求,它指明了新发展格局的良好前景信托业新发展格局下的功能和业务并非是水中月,镜中花,而是有深厚的市场基础我国已经步入中高收入阶段,社会财富的规模和增长在全球均是名列前茅,同时我国也正步入老龄化时代,大规模财富代际传承时代和共同富裕国策实施时代,由此催生了巨大的资产管理需求,综合化的财富管理需求以及公益慈善等社会服务需求,而这些需求的满足均离不开信托这一良好的管理工具和服务工具,毫无疑问,信托业新发展格局的前景可谓风光无限本轮调整以来的四年探索实践也充分证明了这一点虽然原有的融资类信托和通道信托日渐萎缩,但各种策略驱动的,满足多样化资产管理需求的投资类信托得到了充分发展,以资产证券化信托,家族信托,保险金信托为代表的服务信托更是快速发展,而员工利益信托,破产重整信托,涉众资金管理信托,特殊需要信托等其他类型的服务信托以及慈善信托也显示了良好的发展势头

2021年,北京全面推行“田长制”,明确各区粮食生产目标任务,落实种粮农民一次性补贴政策,撂荒地和闲置设施用地逐步实现复垦复耕。全市粮食播种面积94万亩,比上年增加18万亩,增长26%,连续两年实现增长。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢