不到三年,买了又卖?关联交易,三天过户?这家上市公司在忙活什么?问询风云

2023-01-20 15:55:31 来源:金融界 阅读量:7999

王一艺创的交易以浙江上虞2022年末暂定评估值7亿元为基础,初步确定交易价格为8925万元两年前浙江上百100%股权价格达到7.3亿元,现在暂定评估价值不如以前

一次关联交易,三个工作日完成股权转让就这样,杭州王一易创科技有限公司出售了两年前刚刚收购的子公司的控制权

王一易创披露,公司与宁波贝豪企业管理咨询合伙企业签署《股权转让协议》,拟将其控股子公司浙江尚百电子商务有限公司12.75%的股权转让给宁波贝豪。

内容显示,交易金额以浙江上百2022年末暂定评估值7亿元为基准,初步确定交易价格为8925万元公告称,最终交易金额根据评估后的公允价值确定

交易完成后,王一艺创持有的浙江上百股权将由51%降至38.25%,浙江上百将不再纳入上市公司王一艺创的合并报表,而宁波贝豪持有的浙江上百股权将由49%增至61.75%。

值得注意的是,浙江上百的控股权是王一艺创于2020年5月从宁波贝豪手中购得,如今不到三年就要回售这个操作耐人寻味同时,两年前浙江上百100%股权作价7.3亿元,现在暂定评估价值大不如前

根据深交所向易网易创发出的关注函,公司需要结合浙江上百的历史业绩,未来盈利预测,主要评估参数等情况,说明交易定价的合理性和公允性,在审计评估工作尚未完成,交易定价尚未确定的情况下,在三个工作日内补充说明签署股份转让协议,完成股份转让的原因和合理性。

日前,王一艺创回复关注函,称根据浙江上百自身未来发展规划,包括但不限于独立登陆资本市场的计划,宁波贝豪拟向上市公司购买12.75%股权,并称宁波贝豪收购控股权有利于激发浙江上百的管理层活力。

上市公司的业绩会受到影响。

王一艺创于2019年9月在深交所创业板上市公司主营业务为国内外快消品品牌企业提供电子商务配送服务和电子商务综合运营服务

上市后的第二年,王一艺创从关联方宁波贝豪手中收购了浙江上百的控制权。

资料显示,浙江上虞的主营业务是为品牌电商提供代理运营服务和电商分销服务,具体分为电商代理运营和电商分销2020年5月,公司以现金方式收购浙江上百51%股权,交易金额3.6亿元随后,浙江上百成为公司的控股子公司,纳入公司合并报表范围

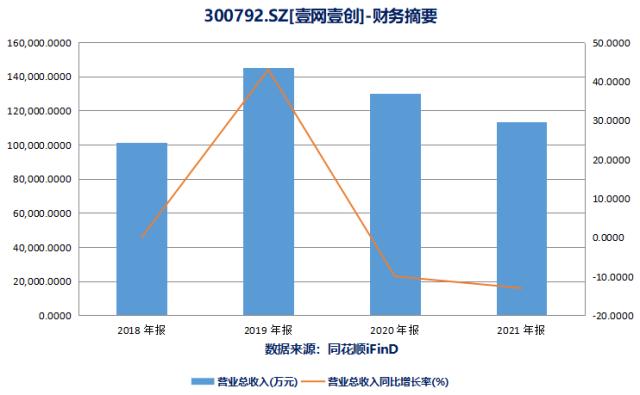

即使合并报表后,王一艺创最近几年来的营收规模仍处于下降趋势2019年至2021年,王一众创分别实现营业收入14.51亿元,12.99亿元,11.35亿元,净利润分别为2.19亿元,3.10亿元,3.27亿元由此看来,2020年和2021年,公司营收分别下降了10.49%和12.59%

其中,浙江上虞2019—2021年营业收入分别为1.79亿,2.25亿,2.34亿,收入复合增长率约为11.78%2020年,2021年,2022年1—9月,浙江上百净利润分别为7300.55万元,7261.87万元,2909.86万元,呈下降趋势

值得注意的是,宁波贝豪承诺浙江上百2020年,2021年,2022年净利润分别为5500万元,7000万元,8500万元,累计净利润不低于2.1亿元如果在业绩承诺期内,浙江上百承诺的净利润未达到约定要求,宁波贝豪必须进行现金补偿

对此,关注函要求公司详细说明浙江上百不再纳入合并报表范围对公司财务状况的具体影响。

在回复公告中,王一艺创表示,上市公司失去对浙江上百的控制权后,上市公司对浙江上百的会计核算变更为权益法,主要影响上市公司损益占浙江上百净利润的12.75%。

2020年收购浙江上百51%股权时,王一易创表示,收购浙江上百将实现公司多元化产业发展,提升业务规模,拓宽盈利范围。

可以看到,在不到三年的时间里,王一艺创再次以考虑上市公司利润为由转让股权这样的说辞可能很难说服市场

2018—2021年易网易创营业收入

《投资时报》研究员注意到,宁波贝豪是王一艺创的关联方,本次交易构成关联交易。

综合来看,浙江上百为王一艺创51%的控股子公司,宁波贝豪持有浙江上百49%的股权,王一艺创董事长兼总经理林振宇为浙江上百董事,公司董事兼副总经理兀术为浙江上百董事此外,公司副总经理冯继如是宁波贝豪的执行事务合伙人,宁波一席位占宁波贝豪投资的76.95%,因此宁波贝豪最终由冯继如控制

值得注意的是,在审计评估工作尚未完成,交易价格尚未确定的情况下,王一艺创与宁波贝豪签订股份转让协议,并在三个工作日内完成股份转让,并非不愉快。

对此,深交所要求上市公司说明理由及合理性,并说明如果浙江上百正式评估价值低于7亿元的公司拟采取的措施,相关交易安排是否有利于维护上市公司利益。

王一艺创在回复中称,浙江上虞净利润低于去年同期估计浙江上虞近三年净利润逐年下滑,未来盈利能力略低于2020年被收购时未来五年净利润预测区间为6000万元至9000万元,低于2020年收购时的盈利预测数据

公告显示,本次交易标的浙江上虞100%股权的预估区间为6.8亿元至7.2亿元根据本次股权转让协议,本次交易标的公司100%股权的评估价格为7亿元,最终交易价格将根据实际评估值确定

相比两年前收购浙江上百100%股权,价格为7.3亿元,这意味着浙江上百回售给宁波贝豪时,较之前的估值有所折价。

有意思的是,在回复中,王一艺创还不忘强调浙江上百对独立上市的期待回复公告称,根据浙江商百自身未来发展规划,包括但不限于独立登陆资本市场的计划公司表示,宁波贝豪收购控股权有利于激发浙江上百的管理活力,促进浙江上百未来的业务发展,也有利于实现浙江上百未来可能登陆资本市场的计划

那么,浙江上百何时登陆资本市场呢。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢